Italia

Allarme Cisl: Toscana senza sportelli bancari, la “desertificazione” conseguenza della concentrazione

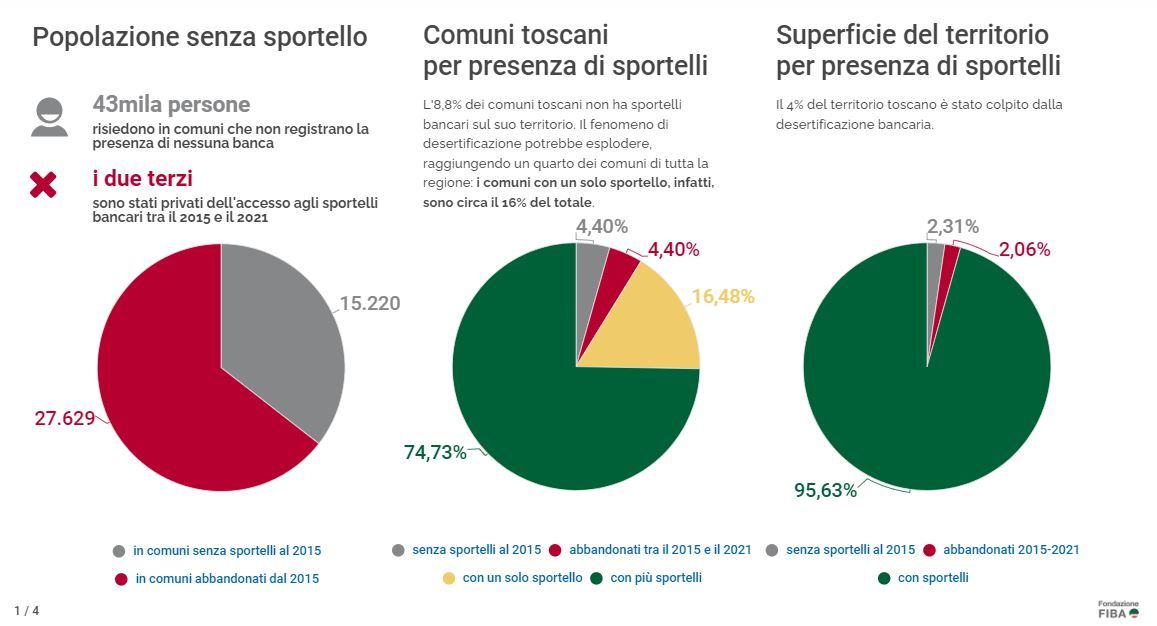

“La desertificazione bancaria è la conseguenza diretta della concentrazione del settore, caldeggiata sia a livello europeo che nazionale. Il caso Mps è emblematico. La Commissione Ue, autorizzando la revisione degli impegni, ha incentivato la fusione con un’altra banca, cui seguirebbero nuovi tagli alle filiali, mentre ha penalizzato l’ipotesi stand alone.” Lo ha detto il segretario generale nazionale della First, il sindacato dei lavoratori bancari e assicurativi della Cisl, Riccardo Colombani, che ha partecipato stamani a Firenze a una tavola rotonda che la First-Cisl Toscana ha dedicato al tema della ‘desertificazione’ bancaria.“Le prime cinque banche italiane nel 2000 controllavano poco più del 22% del mercato domestico – ha proseguito Colombani – oggi sono vicine al 52%: più delle big francesi (49%) e molto più di quelle tedesche (32%). Questo ha innescato il crollo del numero degli sportelli, scesi alla fine del 2021 a 21mila. La Francia ne ha oltre 36mila perché negli ultimi 20 anni non ha concentrato ulteriormente il suo sistema bancario, nonostante l’utilizzo dei servizi online da parte dei francesi sia molto più elevato. E’ evidente quindi che per le nostre banche il digitale è solo un paravento per coprire la volontà di ridurre i costi.”“In questo modo – ha aggiunto il segretario nazionale First-Cisl – il disagio sociale colpisce le persone più fragili, come gli over 75, tra i quali solo il 6% utilizza i canali digitali. Le fusioni hanno determinato inoltre un crollo del credito alle piccole imprese. Una dinamica, quest’ultima, che in Toscana è più accentuata rispetto alla media nazionale. È più diffusa invece la presenza sul territorio. Il rischio è rappresentato dal possibile venire meno del presidio garantito da Mps, presente da sola in alcuni comuni. L’accordo sindacale che ha definito il piano di uscite volontarie è andato oltre l’obiettivo. Adesso è necessario che investitori istituzionali come le fondazioni bancarie diano il loro contributo al successo dell’aumento di capitale.”Colombani ha partecipato a una tavola rotonda assieme all’assessore regionale alle Politiche del credito Leonardo Marras, all’amministratore delegato della Banca Popolare di Lajatico Daniele Salvadori, al vicepresidente nazionale Federcasse e presidente della Federazione toscana BCC Matteo Spanò, al professore ordinario di Analisi matematica dell’Università di Firenze Vincenzo Vespri e al ricercatore dell’Università Piemonte orientale Paolo Rossi.Il confronto ha preso spunto dall’analisi, su dati Bankitalia, compiuta dall’Osservatorio regionale del credito di First Toscana in merito alle tendenze nel sistema creditizio regionale.Secondo lo studio nel decennio 2011-2021 i volumi creditizi da parte del sistema bancario alle imprese toscane sono diminuiti del 18%, un dato ben più pesante di quello italiano (-7,9%) e che tocca livelli drammatici per le imprese con meno di 20 dipendenti, dove le somme erogate si sono ridotte addirittura di un terzo, -29,6%.Per l’Osservatorio First “il credito ai privati ha avuto una crescita continua e pronunciata dal 2015” e nel decennio in esame (2011-2021) “è cresciuto del 21,6%, rispetto all’aumento del 17,1 a livello nazionale”; nel frattempo “lo stock di credito alle imprese, e in particolare alle piccole imprese fino a 20 dipendenti, ha subito variazioni negative tra il 2012 e il 2015 e tra il 2018 e il 2020”, fino ad arrivare al -29,6% in dieci anni per le piccole imprese. Un dato che penalizza il tessuto economico regionale, in cui queste realtà sono assai numerose, e sulla base del quale l’Osservatorio First ritiene che “il nostro territorio potrà sviluppare pienamente le sue potenzialità produttive solo con una decisa e duratura inversione di tendenza”.Il rapporto denuncia poi le chiusure di sportelli e i servizi sempre più limitati sul territorio. “Gli sportelli bancari in Toscana nel 2021 sono calati dell’8,4% (Italia -7,8%)” proseguendo il trend negativo dell’ultimo decennio: -36,2% (Italia -35,6%). Una chiusura che però “non è stata omogenea nelle varie province”, con Prato che “è stata la più penalizzata, con un -31,4% nel solo quinquennio 2017-2021 a fronte di una media toscana del -22,2% e italiana del -20,9%”.Ma “oltre a ridurre il numero degli sportelli la maggioranza dei gruppi bancari presenti in Toscana ha effettuato anche una limitazione dell’operatività: oltre l’11% sono senza direttore o con direttore condiviso; per un altro 2% sono ad apertura limitata ad alcuni gg della settimana – senza considerare diversi sportelli di una banca locale che sono aperti tutti i giorni ma solo per poche ore. Da evidenziare poi che sono circa il 3% quelli aperti da un unico operatore”.Inoltre, “la gestione delle imprese clienti più piccole (cd. Small business – indicativamente fino a 10 mln euro di fatturato) è stata accentrata nei gruppi bancari”, decisioni che “creano disservizi alla clientela, che magari si vede costretta a rivolgersi a filiali spesso anche molto distanti, oltre a generare situazioni di conflittualità tra dipendenti causate da una gestione ‘a distanza’.”“Tutto ciò – afferma l’Osservatorio – fa sì che il nostro tessuto produttivo sia sempre meno supportato dalle banche, sia in termini quantitativi (le banche preferiscono rivolgersi ai privati per un miglior rapporto rischio-rendimento), sia qualitativi (le banche cercano di trasformare i gestori Small business in “commerciali puri” a discapito della professionalità che tali figure hanno e di una migliore gestione finanziaria delle nostre aziende).”Da questo quadro l’Osservatorio First trae poi alcune conclusioni:“Le limitazioni operative di alcuni sportelli precedono generalmente la chiusura degli stessi”.“La chiusura degli sportelli nelle zone “depresse” crea un circolo vizioso”“Dai piani strategici delle banche emerge chiaramente la volontà di dedicarsi maggiormente al settore dei privati”.“La volontà da parte delle banche di pressare sull’operatività commerciale il lavoro dei gestori Small business finisce per svilire il ruolo e la professionalità di queste figure”.“La mancata consulenza da parte dei gestori Small business produce un minor presidio del rischio”, ovvero di “un’attività necessaria per scongiurare peggioramenti della qualità del credito che sappiamo essere la causa più ricorrente di criticità delle gestioni bancarie”.